开封强赎再现!多只“提前退场”后存续银行转债或退至个位数,新增发行仍面临多重约束

来源:财联社

又见银行可转债退场!

开封 6月9日晚间,南京银行发布公告称,其发行的可转债触发有条件赎(👻)回条款,公司决定行使“南银转债”的提前赎回权。这也意(💯)味着,市场上再有一只稀缺的银行可转债(🔊)标的将退场。

财联社记者注意到,最近一两年来,市场上基本没有新的银行可转债获批发行——最近的例子是民生银行500亿(🚡)元可转债在筹备多年后,于2023年下(💧)半年正式告吹。

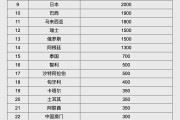

开封 据Wind数据显示,截至5月29日(🏇),市场上共有10只存续银行可转(🚦)债。而年内还将有中信银行、浦发银行等发行的可转债即将到期。这也意味着,如无新鲜血液补充,到今年末市场上的银行可转债很有可能将退到个位数区间。

开封 “发行可转债是银行补充一级资本的重要方式。但从目前的情况来看,短期内或很难有新(🚡)的银行可转债获批。不过,当前也有其他银行在积极筹划中。”某江浙沪上市银行内部人士王敏(化名)向财联社记者表示。

开封 银行“牛市”背景下(🍩) 年内多只银行可转债退场

开封 从昔日的爱理不理,到如(🙏)今的高攀不起,银行可转债当下似乎正在经历这样的大悲大喜。

开封 6月9日,南京银行发布公告称,该公司股票在 2025 年 5 月 13 日至 6 月 9 日的 19 个交易日中,有 15 个交易日收盘价不低于 “南银转债” 当期转股价格 8.22 元 / 股的 130%(即 10.69 元 / 股),触发《募集说明书》中的有条件赎回条款。近期,该行第十(🤺)届董(🕶)事会第十次会议审议通过提前赎回议案,将对赎回登记日在册的 “南银转债”,按债券面值加当期应计利息的价格全部赎回。

开封 据介绍,一般投资者持有的 “南银转债”,可在规定时限内于二级市(🥧)场交易,或按 8.22 元 / 股(若有除权、除息等调整情形(👄),按调整后价格)转股,否则将以 100 元 / 张票面价格加当期应计利息被强制赎回,

开封 对于南京银行来说,“南银转债”的退场在即也有着不一样的意义。“这意味着南京银行2021年发行的200亿元可转(🐞)债,基本完成了历史使命。南京银行可以将之补充资本金,有助于持续发展。”某券商宏观分析师向财联社记者表示。

开封 依据华泰证券近期测算,按照一季度末南银转债未转股金额105亿元计算,以25Q1末风险加权资产静态测算,转(🗣)股完成后南京银行将提升核充率0.57pct至9.46%。华泰证券研报还指出(❔),截至6月9日,南银转债未转股余(🌛)额约52亿元,占公司总市值约4%。

开封 南京银行的案例并非孤例。今日,据财联社记者统计,2025年未过半,市场上已经发生多起银行可转债触发强赎案例(🏫),包括成都银行、杭州银行、苏州银行。

(💅) “去年以来银行股的大幅走强,使得当前市场上的绝大部分银行股价相较前几年都有显著增长。这客观上也助力了银行债转股比例的增加。”上述分析师表示。

“年内多只银行债转股(🍭)提前赎回,的确得益于近期银行股价的大幅增长。目前行业内对此也非常关注。银行股价上涨,对于债转股是有利的。”王敏也表示。

银行可转债还会再见吗?新增发行仍面临多重约束

开封 据王敏介绍,发行(🤨)可转债是银行(🌈)补充(🐔)一(🍲)级资本的关键工具,也是外源性的补充方式。目前除国有大行外,主要银行中仅招商银行基本可(🐝)以(🍊)依靠自身造血来补充资本金,其他绝大部分(🦂)银行目前仍需借助“外力”补血。而可转债转股(🦑)相对而言,也具有低成本、高效(👜)率的特点。

开封 值得注意的是,目前市场上留存的10余只银行可转债,基本都是在2021年前后发行的。

开封 近年来最接近成功的案例,属于民生银行。2023年8月左右,民生银行发布公告称,综合考虑资本市场环境,经审慎分析与论证,决定终止可转债发行事项并撤回相关申请文件。而民生银行这(💆)笔500亿元可转债项目于2017年3月开始筹备,2020年1月经原银保监会批准后,同年8月被证监会受理。2020年至2021年,该可转债项目收到两轮来自证监(🎂)会的意见反馈,涉及该行内控制度、资管新规发布后的整改进度、(✍)理财业务风险、票据相关的违(🌵)规(🥩)经营事项、2021年业绩大幅下滑原因、股东持股质押超50%、募集资金使用合理性等。但最后,民生银行还是没能”如愿“。

为何近期无银行发(🈯)行可转债?上述分析师介绍,这可能和2023年开始施行的债券注册制新规有关。按照目前的规定,银行发行可转债需经过董事会预案、股东大会通过等内部程序,再向交易所提交文件并接受审核,最终证监会注册等诸多流程。

开封 “和其他金融债等不同,可转债的审批程序非常严格。银行发行可转债主(🏳)要有两大制约因素,首先是监管因素,其次是市场层面尤其是机构投资者的接受度。”王敏进一步介绍,银行尤其是大中型银行发行的可转债规模往往较大,动辄上百亿,对市场的“抽血”作用会比较显著。如果资本市场整体不活跃,银行可转债发行的难度仍然会比较大。

开封 另(🎚)有股份行内部人士向财联社记者坦言,按照目前监管部门有关规定,银行发行可(🐙)转债的主要障碍为,上市公司发行可转债不得破净,以及转股价不得低于净资产等。

“2021年前后市场整体处于景气阶段。但这几年市场环境显然变化了。”上述分析师也表示。

多名业内人士向财联社记者(🌂)表示,和其他上市公司不同,银行因为可转(🤰)债规模较大,所以在发行前往往需要做更多的工作(🥦)。包括在一些情况下,大股东是否有实力、有意愿接手,通过债转股的方式护盘、增持。

开封 “银行发行可转债(🈷),都是本着债转股的目的去的。如果到期大量投资者不愿转股,那么银行需要支付大量利息,这对机构来说是不划算(⛎)的。”有银行人士向财联社记者表示。

开封 实际上,今年就发生过股份行大股东宣布通过可转债增持的案例。某股份内部人士向财(✉)联社记者透露,年内该行的可转债也将到期,他们也正在和大股东沟通。

某固收行业人员也向财联社记者表示,银行可转债是“固收”+的重要配置资产之一。未来如果银行可转债大幅退场,客观上也会影响一(🛩)些理财产品的资产配置。

值得注意的是,在记者调研过程中,有多名银行人士表示,在多重因素的考虑下,当前发行可转债也并非银行的唯一、必然选择。此外,对于部分(🚆)小银行而言,在信贷需求不畅的背景下,也缺乏进一步大幅扩(😫)张资本的意愿。王敏就坦(🌥)言,银行要想补充一级资本,“手上的工具还是有很多,银行可以根据当下环境的变化,选择不同的工具,没必要非得选择可转债”。

相关新闻

- 详细阅读

- 开封公募行业从重规模转向重回报详细阅读

来源:经济日报 公募基金分红热情高涨。万得数据显示,今年前5个月,公募基金累计分红金额935.5亿元,较去年同期增长约四成。这一数据反映出公募...

2025-06-1518

- 开封油价一夜暴涨8%仅是前奏?市场屏息关注霍尔木兹海峡安危详细阅读

专题:以伊冲突“引爆”金融市场 能源风险显然集中在霍尔木兹海峡,以及对伊朗国内油田(约占全球产量3.5%)和炼油基础设施的威胁上。高盛研究历史上预...

2025-06-1521

- 开封离谱!鹦鹉给孩子拔牙引热议 专家:警惕鹦鹉热感染风险详细阅读

“养了这么久,才知道你有这个手艺。” 最近,一位短视频博主让鹦鹉给孩子拔牙的视频引发网友热议。画面中,她将鹦鹉凑近孩子嘴边,鹦鹉精准咬住牙齿轻轻晃...

2025-06-1536

- 开封不只是降息!鲍威尔明年离职后,美联储“美元互换”会成特朗普“核武器”吗?详细阅读

来源:华尔街见闻 本周担保隔夜融资利率SOFR期货显示,市场对美联储主席鲍威尔任期结束的预期正在推动新一轮降息押注。然而鲍威尔离任后,真正让...

2025-06-1543

- 开封人民币大消息!中国土耳其双边本币互换协议续签详细阅读

据中国人民银行网站6月13日消息,经国务院批准,近日中国人民银行与土耳其中央银行续签双边本币互换协议,互换规模为350亿元人民币/1890亿土耳其...

2025-06-1546

- 开封交易员周五狂买看涨期权,看好美油到80美元详细阅读

来源:华尔街见闻 以伊冲突后,投资者大量买入原油看涨期权,押注未来油价还会进一步上涨至80美元。芝商所数据显示,周五当天,WTI原油202...

2025-06-1547

- 开封全国首单乘用车再制造发动机进口业务落地天津东疆详细阅读

中新网天津6月14日电 (记者 王君妍)记者14日从天津海关及天津东疆综合保税区获悉,4台由油滴(天津)汽车零部件再制造有限公司进口的再制造乘用车...

2025-06-1547